论文总字数:16856字

目 录

1绪论………………………………………………………………………1

1.1研究背景……………………………………………………………………………………1

1.2研究意义……………………………………………………………………………………1

2文献综述…………………………………………………………………2

2.1国外研究综述………………………………………………………………………………2

2.2国内研究综述………………………………………………………………………………3

2.3文献评述……………………………………………………………………………………3

3理论分析…………………………………………………………………4

3.1投资者情绪的度量…………………………………………………………………………4

3.2投资者情绪对股市收益的影响机理………………………………………………………4

4实证分析…………………………………………………………………5

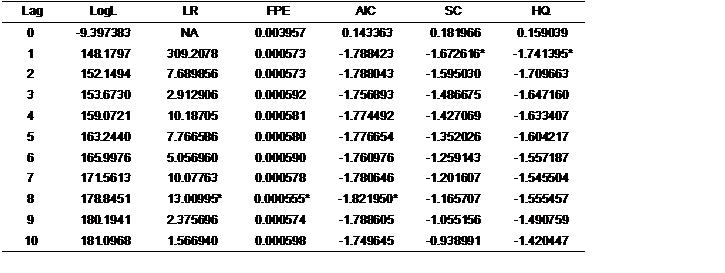

4.1投资者情绪指数的构建……………………………………………………………………5

4.2描述性统计分析……………………………………………………………………………6

4.3情绪指数的有效性检验……………………………………………………………………7

4.4全样本数据实证分析………………………………………………………………………8

4.5分样本数据实证分析………………………………………………………………………9

5结论与建议……………………………………………………………·13

参考文献…………………………………………………………………14

致谢………………………………………………………………………16

投资者情绪与股市收益的因果关系检验

李清

,China

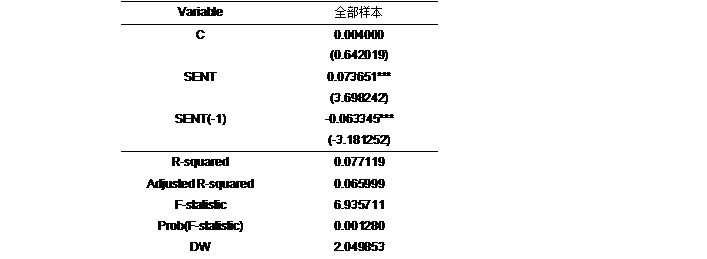

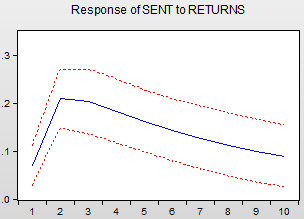

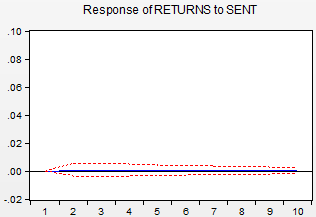

Abstract:The emergence of financial visions has aroused the traditional financial theory, investor sentiment as an important part of behavioral finance, is a research hotspot. In this paper,we use principal component analysis to construct an investor sentiment index through three proxy variables.After the regression analysis, it is found that the emotional index is effective and is consistent with the reversal effect of behavioral finance, that is, the influence of investor sentiment on the stock market returns is positive and the lag is negative. The Granger causality test shows that in the whole sample and the bull market , The investor sentiment and the stock market returns each other causal, and in the bear market, both asymmetric, there is only one-way causality.Using impulse response and variance decomposition analysis, in the whole sample and sub-sample, the investor sentiment and stock market returns are mutual influence.The study of investor sentiment in this paper has important guiding significance for investors themselves and government regulators.

Key words:investor sentiment;stock market returns;regression analysis;Granger causality test;

Impulse response analysis

1绪论

1.1研究背景

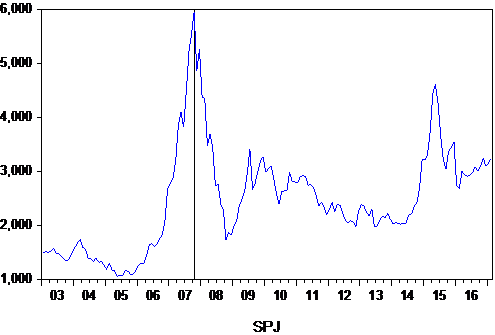

我国证券市场的发展建设伴随着国民经济的飞速发展以及人们生活水平的提高,有更多的人愿意投身于股票市场。尽管我国股票市场规模日益庞大,也有卓越的成就和较大的进步,但是我国股票市场仍是一个新兴市场,发展时间仅短短的二十多年,很多机制尚不完善,相对于发达国家的股票市场来说,仍有不小差距,比如说我国股市的市场制度和法律法规方面存在很多问题,不合理的投资者结构、不太理性的市场等等一系列问题披露出我国股市的发展相对来说还不够成熟。2008年的全球次贷危机让人至今记忆犹新,我国股市发展至今经历过多次周期波动,股票价格变化异常,股票市场更是出现暴涨暴跌的现象,投资者所表现出来的不成熟、不理性的行为起到了巨大的推动作用,其作用大小不容忽视。综合各方面的因素就造成了投资者非理性投资行为远高于国外成熟的资本市场,情绪化的决策倾向会对股价产生剧烈影响,这种反差以及信息不对称导致的认知偏差极易造成股市的大幅震荡,从而加剧风险的存在,这对于维持资本市场的健康发展是不利的。另外,我国证券市场主要以个人投资者为主,而在欧美等成熟的资本市场中,机构投资者占据很大比例。相较于个人投资者而言,机构投资者在理性决策、专业水平、投资行为方面较为专业一些,有相对优势。

由Fama提出的有效市场假说作为传统金融学理论的核心,认为在股票市场中投资者是完全理性的,但这一假说对近些年来所发生的金融危机事件当中投资者的非理性行为无法解释。随着研究的进一步深入以及理论和方法的日益完善,人们会发现在实际的金融市场中遇到的一系列例如封闭式基金折价之谜、股权溢价之谜、波动率之谜等难以运用有效市场理论解释的市场异象,因而传统金融理论受到了来自各方的挑战。金融异象的出现使得人们开始产生怀疑传统金融理论的声音,也在一定程度上意味着有效市场理论存在着局限性。部分经济学家开始研究投资者的心理会如何影响投资行为,在此背景之下,心理学理论与经济学理论的交叉学科—行为金融学开始长足发展起来。

1.2研究意义

我国股市发展的短短的二十多年间,虽然取得了比较显著的发展成果,但是制度等各方面还不完善,中国股市仍存在着一定的问题,因此,引入投资者情绪到中国的证券市场研究中是极为必要的。从理论意义上来说,投资者情绪作为行为金融学的核心部分,在国内的研究起步较晚,尽管我国的行为金融学发展较晚,但是越来越多的学者开始意识到投资者情绪对股市收益的重要性,开始关注行为金融学的有关理论研究,因而把投资者情绪作为一个重要因素引入到对股票市场的研究当中,促进行为金融学理论体系的不断发展完善。其次,国外这方面的相关研究较多,但是我们不能一味照搬,必须结合中国证券市场的特点,来深刻认识投资者的决策心理,进而解释股市中出现的金融异象。投资者情绪是对投资者决策心理的分析研究,突破了传统金融的理论研究范畴,这对于我们正确认识投资者情绪与股市收益的关系以及投资者情绪指标的建立具有重要的理论意义。从现实意义上来说,在1990年中国才成立证券市场,由于成立的时间较为短暂,各方面体制还不完善,大多数的中小投资者受教育水平低下,缺乏必要的风险投资知识,盲目跟风、寻求投机以及产生认知偏差,这些导致了我国股票市场出现投机风气盛行,新增开户数激增、高换手率与股市剧烈震荡等现象。投资者的非理性行为等种种迹象表现出投资决策受投资者情绪影响较大,因而有关投资者情绪的研究,不仅有助于投资者更清楚的认识自己,提高自身的分析投资能力,降低投资风险,培养理性良好的投资观念,加强对情绪的认识,做出正确的投资决策,而且对监管部门来说,能够使得相关机构及时发现非理性行为带来的泡沫,明确投资者情绪和决策行为与股票市场运行的关系,加强对股市的监管,健全和完善相关的法律法规,这对于保障证券市场健康平稳发展是极为有利的。

2文献综述

2.1国外研究综述

情绪反映的是人的一种心理状态,而通常情绪的变化起伏会影响投资者进行投资时的决策,因而许多学者意识到研究投资者情绪对股票市场收益的重要性,但是至今,对于投资者情绪的定义学者们尚未形成一致界定。Barberis et.al(1998)认为投资者情绪是指投资者在将贝叶斯法则错误应用或者违背主观效用理论的过程中形成的价值判断和信念。Brown and Cliff(2004)将投资者情绪定义为投资者的预期收益与标准收益之间的比较。Baker and Wurgler(2007)认为投资者情绪是在信息不确定情况下所反映的对投资风险以及未来现金流的一种信念。

20世纪80年代行为金融理论悄然兴起并日渐壮大,属于行为金融学范畴的投资者情绪,最早是由Black提出的,他在1986年的一篇文章中提出了噪音交易者的理论,并引入股票市场。De Long et.al(1990)提出了有关噪音交易的DSSW模型,指在市场的有限套利者中,影响股价的系统性因子是投资者情绪。纵观国外现有研究,在1990年前后国外学者开始研究股票市场中投资者情绪与股市收益的相关关系,并不断发展。股市收益是否会受到投资者情绪的影响,众多国外研究者们得出的结论并非是一致的。Soltman and Statman(1988)基于1963到1985年间的的数据进行线性回归发现,投资者情绪与短期、中期、长期的道琼斯指数未来收益的相关性并不显著。而尽管有些学者能够证明投资者情绪会影响股市收益,但是会发现投资者情绪对股市收益有着正向与反向的作用。如Brown and Cliff(2004)通过间接情绪指标的构造进而系统研究投资者情绪与短期股市收益的相关关系发现,投资者情绪在1到3年的短期时间段内与股市预期收益之间存在着明显的负相关性。Baker and Wurgler(2006)选取6个指标利用主成分分析方法构造了投资者情绪综合指标,在此背景下,检验出投资者情绪对股市收益存在显著影响,结论表明市值较小、估值较高的股票容易受情绪的影响,情绪较低时,市值小、上市时间短、不分红、亏损的股票下期收益会提高,反之也成立。Schmeling(2009)的研究利用了18个工业化国家的面板数据,以月度消费者信心指数作为代理变量来考察投资者情绪是否能够预测股市收益,结果显示投资者情绪反向预测股市总体收益,即现阶段情绪高涨时未来股市收益可能会较低,不同的预测期和不同类型的股票也同样适用此种关系。

2.2国内研究综述

剩余内容已隐藏,请支付后下载全文,论文总字数:16856字

相关图片展示: